もし1億円あったら、あなたは何がしたいですか?

「すべて貯金する」

「仕事を辞めて暮らす」

「豪華旅行に行く」

「大きい家を買う」

「高級車を買う」

といったことが思い浮かぶのではないでしょうか。

男女合わせて500人を対象に行われた「宝くじが1億円当たったら何に使いますか?」というアンケートでも、上位10位くらいまではだいたいそのような結果となりました。

(引用:PRTIMES)

では、宝くじに当選した・相続金を受け取った・貯金で資金を築いたなど、実際に1億円を手にした場合、本当にすべて貯金に回してしまってもいいのでしょうか?

仕事を辞めても暮らしていけるのでしょうか?

本記事では「もし1億円あったら」をテーマに、以下のポイントに沿って解説します。

1億円の使い道を少しでも現実的に検討したい方は、ぜひ参考にしてください。

ヘッジファンドは利回り5~10%と高めかつ比較的安定していることが特徴。

実際の運用もプロに完全委託できるため、手間もかからないのもうれしいポイントです。

私としてもイチオシの資産運用方法なので、興味のある方は検討・情報収集してみてください。

日本国内の1億円保有者はどのくらいいるのか

まず、日本で1億円を保有している人はどのくらいいるのでしょうか。

調査をした結果、日本で1億円以上の金融資産を持つ人は124万世帯あり、約45人に1人いることが分かりました。

(引用:野村総合研究所)

1クラスに1人は1億円以上の資産を持っていることになるので、意外と多いと感じたのではないでしょうか。

ちなみに1億円の保有者は2011年頃から増加傾向にあります。

また近年日本人の金融リテラシーや投資意欲が向上していることや、コロナ渦で投資を始めた人が増えたことを考えると、1億円保有者は今後も増えていくことでしょう。

あなたが1億円を手にするのもそう遠い未来ではないかもしれません。

1億円あったらできること

では、もし本当に1億円があったとして、何をしますか?

例えば、レクサスが本気で開発した日本で一番高いスーパーカー「レクサスLFA」の販売価格は3,750万円~。

1億円あれば2台買ってもおつりがもらえます。

(引用:LEXUS)

(引用:LEXUS)

もしくは、有名人も多く居住する超高級マンション「六本木レジデンス」の相場価格は8,186万円~なので、間取りによっては1億円でも購入可能です。

(引用:レジデントファースト)

(引用:レジデントファースト)

1年間の少しリッチな世界一周旅行なら、費用は1回500万円程度なので、20回は行けます。

将来の心配がまったく無ければ、高級車を買ったり、豪華に旅行に行ってみたいなど、誰もが一度は想像するのではないでしょうか?

しかし、不景気な今の時代、将来の不安がない方の方が少ないです。

現実的に考えてみて、1億円あったら一体何年暮らせるのでしょうか。

また、早期リタイア(FIRE)は可能なのでしょうか?

どちらも検証してみました。

1億円あったら何年暮らせるのか

2021年に総務省が発表した「家計調査 家計収支編」では、単身世帯の1か月あたりの平均消費支出は約15万円でした。

内訳としては以下の通りです。

平均消費支出約15万円の内訳:

食費38,410円

住居22,116円

光熱・水道11383円

交通・通信18,856円

保険医療7,625円

教養・娯楽17,106円

など

この調査では持ち家率が56.1%と高く、住居費の平均額が低くなっています。

では、20歳から単身世帯になったとして、持ち家があり、娯楽や趣味をあまり楽しまず、大きな病気もなく月15万円でつつましやかに生活をした場合、1億円で何年暮らせるのでしょうか。

1億円 ÷ 180万円(平均消費支出15万円×1年) = 約56年

答えは約56年、76歳まででした。

少し前の時代ですと、76歳まで生きられるなら十分だったかもしれません。

では、現在の日本の平均寿命まで生きると仮定した場合、いくら必要なのでしょうか。

2021年に厚生労働省から発表された日本人の平均寿命は、男性が81歳、女性は87歳です。

仮に85歳まで生きると仮定した場合、20歳から65年は暮らせるお金が必要になります。

前述のようにつつましやかに生活したとしても、65年で約1億7,000万円が必要だということがわかりました。

平均消費支出15万円 × 65年 = 約1億1,700万円

「人生100年時代」と言われる昨今、1億円を手にしたからと言って、すぐ仕事を辞めてしまうのは危険でしょう。

早期退職を実現するための投資先

1億円あったら早期リタイア(FIRE)は可能か?

近年、新たなライフスタイルとして注目される「FIRE」。

端的に言えば経済的自由を得て、生活のための仕事から解放されることです。

では、1億円があればFIREも可能なのでしょうか?

詳しく見ていきましょう。

FIREとは?

FIREとは、「Finanncial Independence Retire Early」の頭文字から作られた言葉で、日本語では「経済的自立と早期リタイア」と訳されます。

元々は欧米を中心に流行していた考え方でしたが、近年では日本でも注目されるように。

FIREも従来の早期リタイアも、より自由な生活を送ることを目的として、定年を待たずにリタイアする点は同じですが、FIREの場合は一生暮らすのに困らないような億万長者になることがリタイアの前提ではない点です。

FIREにおける早期リタイアでは、生活費などを減らして投資を増やし、投資による収入(不労所得)を得ることでFIREの実現を目指します。

FIREに必要な資産はいくら?

FIREを実現するために必要な資産は、年間支出の25倍。

これは、アメリカの大学の論文をもとに「4%ルール」が根拠とされ、資産を年4%で運用し、増えた4%分を切り崩して生活すれば、資産が目減りしないという考え方に基づいています。

| 年間支出(月) | FIREに必要な資産 |

|---|---|

| 100万円(8万3,000円) | 2,500万円 |

| 200万円(17万円) | 5,000万円 |

| 300万円(25万円) | 7,500万円 |

| 400万円(33万円) | 1億円 |

つまり、年間支出400万円(月33万円程)で生活できる場合、1億円があれば利回り4%が期待できる投資運用でFIREを実現することができるのです。

ちなみに、FIREには大きく分けて「フルFIRE」と「サイドFIRE」があります。

これまでの説明通り、「フルFIRE」は仕事を完全に辞めて不労所得だけで生活することを指します。

一方「サイドFIRE」は、不労所得を得ながらもある程度は働いて収入を得て生活することを言います。

1億円あればフルFIREをすることが先ほどの検証でわかりましたが、

「月約33万円では生活が厳しくなる」

「万が一のために仕事を辞めてしまうのは不安」

「せっかく積み立てた退職金がもったいない」

という方は、時短勤務を選んだり、好きな仕事を選んだりと、自由度の高い働き方で収入を得ながらサイドFIREをしてもいいですね。

年利4%が期待できる投資は何がある?

前の章では、年間の生活費を400万円に抑えられる場合、1億円があれば利回り4%が期待できる投資運用でFIREを実現することができることを解説しました。

この章では、実際に年利回り4%が期待できる投資先をご紹介します。

ヘッジファンド|高利回り+運用はプロにお任せ

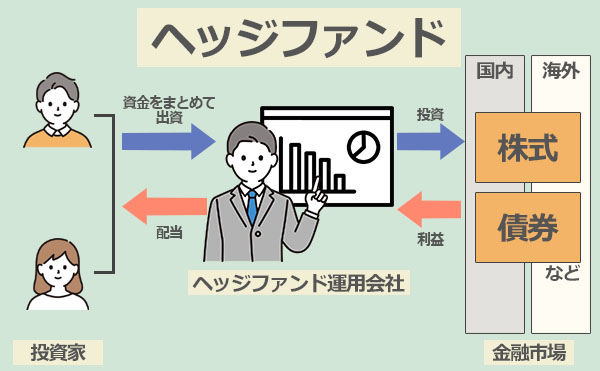

1億円もの資産を自分で運用する自信がない、もしくは投資にかける時間がないという方は、ヘッジファンドでの運用がおすすめです。

- 概要

投資家からの出資を受け、さまざまな投資手法を駆使して市場環境に関わらず常に利益を追求する「絶対収益」を目的とした投資方法が特徴的な投資のプロフェッショナル集団。 - 期待年利:10%~

- メリット

- 市場環境に左右されず、リターンを期待できる

- リスク分散が図りやすい

- プロに運用を任せるので運用の手間がかからない

- デメリット

- 最低投資金額が1000万円からと高額

- 解約できる期間が決まっている

- 情報の開示が限定されている

- 向いている人

- 余裕資金として1000万円以上の資金がある人

- 運用のプロに任せて時間を節約したい人

ヘッジファンドでは年利回り10%以上が期待できるので、筆者が特におすすめしたい運用先です。

ヘッジファンドでは1,000万円以上などのまとまった資金を、投資のプロが投資家に代わって運用を行ってくれます。

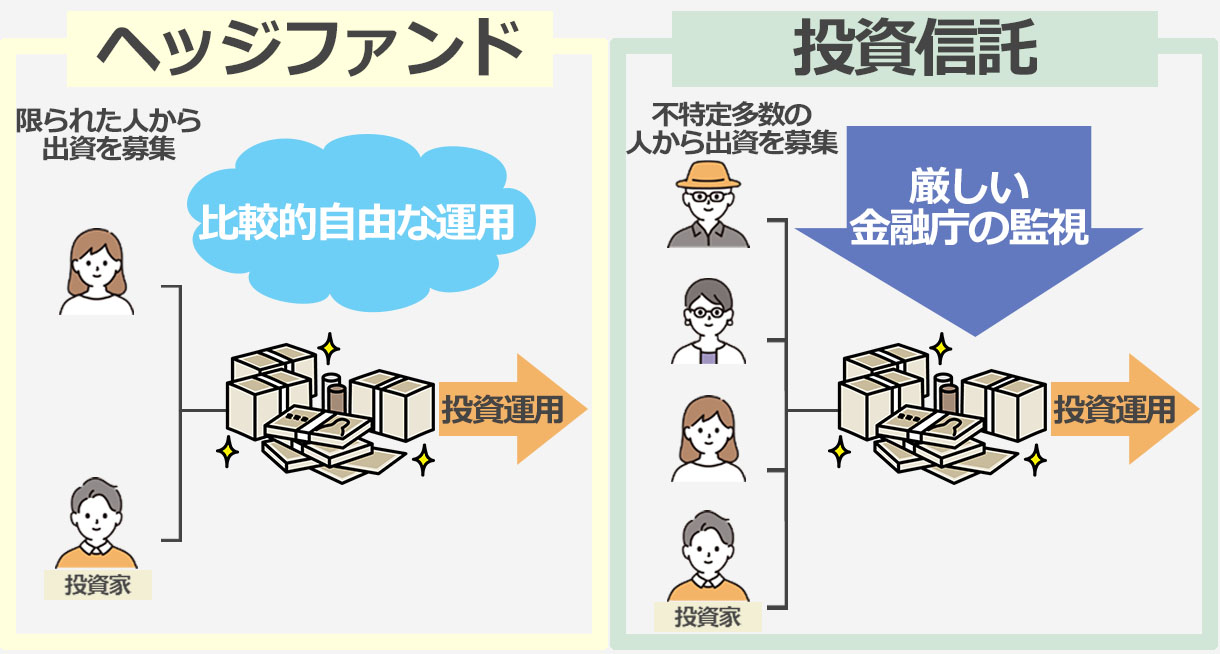

投資者が「プロに運用を任せる」という点は投資信託ファンドと似ていますが、運用方針や資金の集め方、投資手法の種類や手数料の体系などに違いがあります。

株価が20%以上下落した2020年のコロナショックのような下落相場でも、さまざまな戦略で資産を減らさないように運用してくれる「絶対収益追求型」のヘッジファンドは、投資家としては安心です。

ヘッジファンドは平均利回りが10%以上と他の金融商品と比べても高利回りなので期待ができます。

ヘッジファンドについては以下の記事で詳しく解説しています。

初心者向け国内ヘッジファンド例:ハイクアインターナショナル

引用元:ハイクア・インターナショナル

ハイクアインターナショナルは、ベトナムの優良企業への事業融資で固定12%のリターンを生み出しています。

運営歴10年以上の実績を持つことから安定性や信頼性を求める方におすすめです。

年利が固定のため、値動きの影響がなく安心して投資できます。

オンライン面談を通じて詳しい情報を聞いたり、疑問点を解消したりできますので、ぜひ問い合わせてみてください。

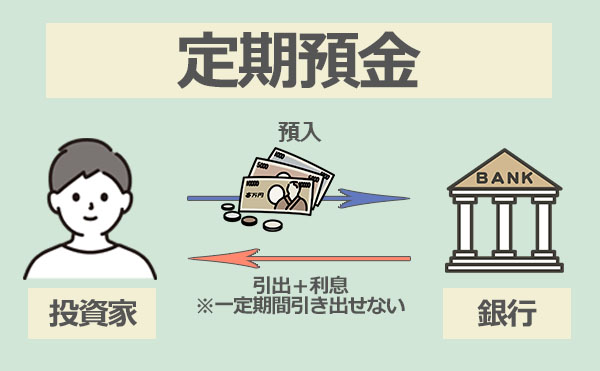

銀行の普通預金と定期預金

実際に年利回り4%が期待できる投資先をご紹介する前に、銀行の普通預金と定期預金についても見ていきます。

- 普通預金の概要

自由に預け入れ、引き出しができる預金口座。公共料金や家賃などの自動支払い、給与や年金などの自動受け取りができる。 - 期待年利

- 0.001%(3大メガバンクとゆうちょ銀行)

- ~0.20%(ネット銀行)

- メリット

- いつでも引き出し・預け入れができる

- 1,000万円までは元本保証がある

- デメリット

- 預金額が1,000万円以上超える人は、1,001万円からは元本保証がされない

- 定期預金に比べて金利が低く設定されている

※3大メガバンク・・・「三菱東京UFJ銀行」「三井住友銀行」「みずほ銀行」の3銀行のこと。

預金保険機構によって銀行破たんなどによるリスクから公的に保護されている(ただし1,000万円まで)ため、安全性が高い銀行預金。

必要なときにお金をいつでも引き出し・預け入れができるのも安心できる要素のひとつです。

しかし現在、日本銀行が敢行した「ゼロ金利政策」の影響で期待年利は0.001%~0.02%と、FIREをするための4%にはほど遠いことがわかります。

- 定期預金の概要

はじめに預け入れ期間を決めて利用する預金口座。満期日まで基本的に引き出しができないが、普通預金に比べて金利が高いのが特徴。 - 期待年利

- 0.002%(三井住友銀行・三菱UFJ銀行・みずほ銀行)

- ~1.0%(ネット銀行)

- メリット

- 普通預金より金利が高い

- 1,000万円までは元本保証がある

- デメリット

- 預け入れの期間が決まっている

- 中途解約すると通常より低い利率で金利が計算される

- 取り扱いを中止する(あるいは金利を大幅に引き下げる)金融機関が増えてきている

一番身近な投資先として挙げられる銀行の定期預金ですが、普通預金と同様に期待年利が0.002%~1%と低く、FIREが実現できる4%には満たないことがわかります。

次からが年利回り4%が期待できる投資運用先の紹介です。

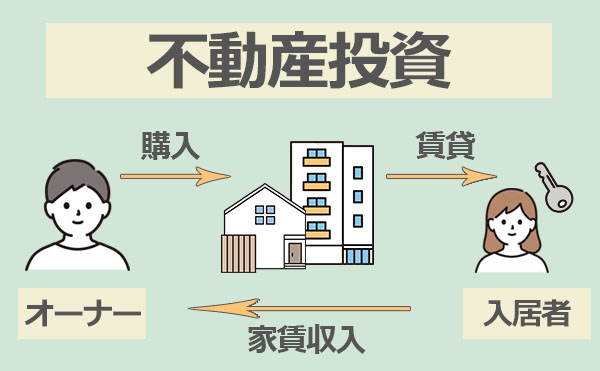

不動産投資|将来的に不労所得を目指す

不動産投資では、マンションや商業ビルなどの物件を購入・売却して売却益を得たり、賃貸による家賃収入を得る事ができます。

- 不動産投資の概要

不動産物件を購入し、第三者に貸し出して家賃収入を得たり、売却益として収入を得る投資方法。 - 期待年利:4~5%

- メリット

- 家賃収入や売却益を得られる

- 物件が将来的な資産になる

- 資金に合わせてワンルームからも始められる

- デメリット

- 空室が続いたり物件の価値が下がったり、災害などによって家賃が下落する

- 物件の選定に手間と時間をとられる

- 元本保証されていない

- 向いている人

- ある程度の余裕資金がある人

- 長期的な運用を取り組める人

- 不労所得として定期的に家賃収入を得たい人

不動産投資は、物件の選定・購入・入居者募集・家賃の受け取り・清掃や修理などの管理など、かなりの手間がかかってしまいます。

しかし、1億円もの資金があればビルやマンションごと購入する「1棟買い投資」ができ、家賃を多く得ることができるので、更なる利回りを期待できます。

また場合によっては売買をすることで売却益を得たり、ご自身の老後の住居としても利用する事も出来ます。

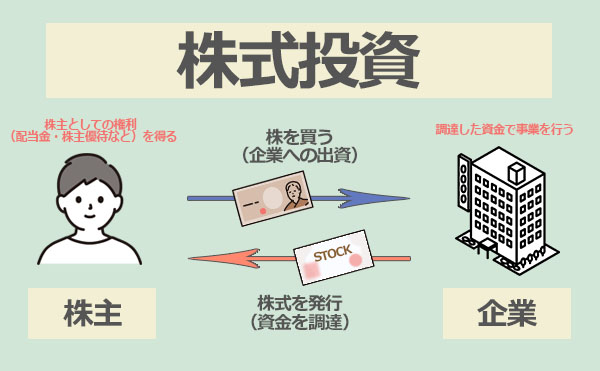

株式|分散投資のひとつとして少しずつ挑戦

自分自身の力で1億円の資産運用に取り組みたい方には「株式投資」がおすすめです。

| 概要 | 企業が発行している株を購入し、値上がりしたら売却して売却益を出す運用方法。 |

|---|---|

| 期待年利 | 4~5% |

| メリット |

|

| デメリット |

|

| 向いている人 |

|

株式投資は手間がかかるイメージがありますが、バリュー株投資など方法を選べば、比較的手間をかけずに運用を行うことも可能です。

バリュー投資とは、本来の企業価値よりも会社の株が格安になっていると判断した時に投資を行う投資手法です。

簡単に説明すると、「本来100円の価値がある株式を50円になった時に買う」という手法です。

企業の株価が格安になった時に買っているので、企業の価値が上がった時に売却し、利益を得ます。

バリュー株は日々の市場変化の影響を比較的受けにくいという特徴があるため、しっかりと分析して選んだ株であれば日々に価格変動に一喜一憂したり、チャートにへばりついたりという手間が省けます。

1億円をすべて株式に投資してしまうのはリスクが高くなってしまいますので、分散投資やご自身の負担軽減という面でも、1億円の一部で少しずつ株式投資に挑戦してみるのもいいかもしれません。

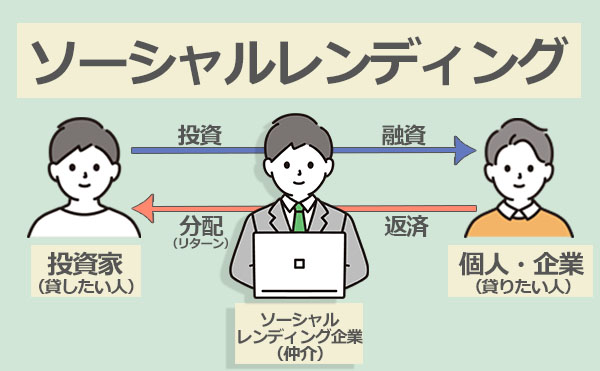

ソーシャルレンディング|「お金を貸すだけ」の気軽な資産運用

近年、「手軽さ」や「利回りの良さ」などの理由から注目を集めているソーシャルレンディング。

| 概要 | お金を借りたい企業や人とお金を貸して利子を得たい人をインターネット上で結びつけるサービスです。 銀行から融資が受けられない又は銀行の融資以上の借り入れがしたい人や会社は資金調達が可能になり、一方のお金を貸す投資家側は元本の返済と利子の受取りにより資産運用の手段として活用できます。 |

|---|---|

| 期待年利 | 4~6% |

| メリット |

|

| デメリット |

|

| 向いている人 |

|

借り手は融資を受けた金額と利息をソーシャルレンディング業者に返却し、業者の手数料を除いた金額が配当として投資家に戻される仕組みです。

「お金を貸すだけ」で資産運用ができるので、高額資産の運用を自力で行うのが難しいという方には向いているでしょう。

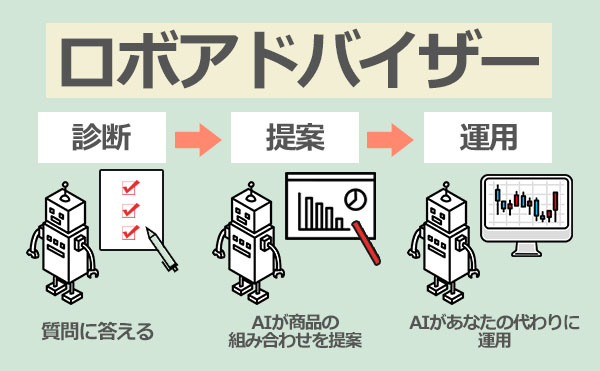

ロボアドバイザー|AIが客観的な視点でアドバイス

ロボアドバイザーは少額からの投資が可能で、客観的な視点で取引内容を監視して投資できる為、初心者にとっては投資を始めるハードルが低い運用方法と言えるでしょう。

- ロボアドバイザーの概要

人工知能(AI)のシステムを活用し、適切なアドバイスを受けながら取引できる投資方法。資産運用にかかる時間や手間の削減につながる。 - 期待年利:1~10%

- メリット

- 投資の知識がなくとも始められる

- 客観的な判断が可能で利益をあげられる可能性が高い

- 少額投資が可能

- デメリット:手数料がやや高め

- 向いている人

- 運用をAIに任せて時間を節約したい人

- 知識をつける時間は無いが、投資をしたい人

ロボアドバイザーではすべての運用をAIに任せることができます。

その代わり手数料が高めの設定とはなっていますが、投資にかける時間を別のことに使いたい方にはぴったりの投資先でしょう。

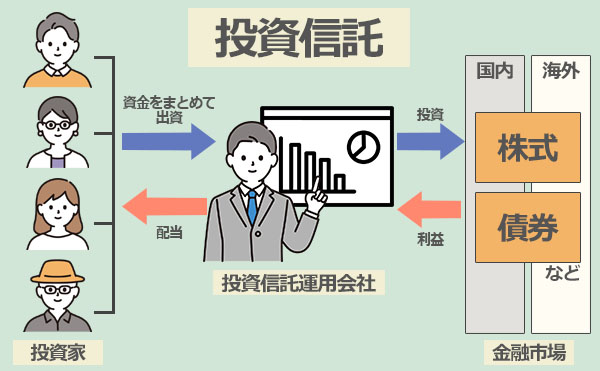

投資信託|多くの商品にプロが分散投資

投資信託とは、ヘッジファンド同様に資金を預けて投資のプロに資産運用を代行してもらえる資産運用方法です。

- 投資信託の概要

投資家から集めたお金を資金として、専門家が国内外問わず、債券や株式、不動産などに分散させて投資・運用を行い、得た成果を投資に分配する方法。 - 期待年利:3~4%

- メリット

- 証券会社やネットで少額から投資できる

- 複数の投資家から集めた資金を元に資産運用できるため、分散投資が可能

- 運用のプロに任せるので運用の手間がかからない

- デメリット

- 利益の有無に関わらず手数料が発生する

- 市場相場が悪いときは利益を出しにくい

- 向いている人

- 投資初心者の方など、投資に自信のない人

- 運用のプロに任せて時間を節約したい人

投資初心者の場合、個人でリスクを分散しながら利益を出していくのは容易ではありません。

しかし投資信託を利用すれば、証券会社で信託商品を購入するだけで、その後はプロが運用をしてくれます。

期待年利はこれまでに紹介した普通預金・定期預金・債券に比べると高く、とても魅力的ではありますが、元本保証がないなどのリスクが上がります。

また、投資信託では運用成績の良し悪しに関わらず固定の手数料が発生してしまいます。

つまり運営側にとっては利益がマイナスであろうがプラスであろうが、規則的に儲けがあるということです。

手数料が引かれても手元に利益が残るだけのリターンを出している運用先を見極める必要があります。

投資信託の手数料は主に以下の3つがあります。※スクロールできます

| 名目 | 購入手数料 | 信託報酬 | 信託財産留保額 |

|---|---|---|---|

| タイミング | 購入時 | 運用中 | 解約時 |

| 目安 | 申し込み価格の1~3% | ファンドの日々の純総資産額の年率0.5~2% | ファンド解約時の時価(基準価額)の0.1~1% |

| 概要と例 | 例)購入手数料3%で販売される投資信託を

100万円分購入した場合、販売手数料は3万円となります。 100万円(購入金額) |

例)目論見論に

「信託報酬はファンドの日々の純資産総額に対し年率1.1%」 と記載されている場合、 日々30円程度の信託報酬が信託財産から差し引かれます。 100万円(保有している投資信託の額) |

例)解約時の基準価格が1万口あたり15,000円、

信託財産留保額の割合が0.2%のファンドを100万口もっていた場合、 信託財産留保額は3,000円となります。 ・保有口数の総額: ・ 信託財産留保額: |

1億円の資産運用を成功させるコツ

この章では、1億円の資産運用を成功させるための投資の基礎知識をご紹介します。

- 余裕資金で投資する

- リスクとリターン(利益)の関係を知っておく

- 長期・積立・分散投資をする

- 複利運用の効果を知っておく

余裕資金で投資する

投資を行う際は、使い道の決まってない「余裕資金」で投資を運用することが推奨されています。

「余裕資金」とは

余裕資金とは、全体の資金から、日常的に生活で使う資金(生活防衛資金)と、教育や住宅ローン、万が一のときに備えておく資金(準備資金)を差し引いた、今後使う予定のないお金のことを指します。

生活防衛資金

生活において必ず必要になる資金であり、近い将来出費することが確定している生活費を指します。

一般的にな会社員であれば3ヵ月~半年程度の生活費の合計を指すのが一般的。

仮に毎月の生活費が20万円の人は、最低でも3か月分の生活費である60万円を生活防衛費として貯蓄しておく必要があります。

準備資金

近い将来(3年以内程度)に出費が確定している住宅の購入や、教育費などの大きな出費のことを指します。

一般的には「月収の6ヵ月分」ほどが目安です。

準備資金は万が一に備える資金なので、生活防衛資金と同様、投資に回すことは推奨されていません。

余裕資金

全体の資金から、生活防衛資金と準備資金を差し引いた額です。

数年以内に使用することが考えられない資金は、貯蓄し続けるよりも資産運用に回す方が効率的。

投資は余裕資金の範囲内で投資商品を選び、効率的に運用していくことが重要です。

余裕資金を適切に資産運用するためには、まずは具体的な余裕資金の額を知ることが大切になります。

投資における余裕資金の計算方法の一例

余裕資金の目安となる金額を計算する方法は以下の通りです。

余裕資金=全体の資金 – (生活防衛資金 + 準備資金)

例)1,000万円の資金があった場合。

毎月の生活費は30万円であり、3ヵ月分の生活費である90万円を生活防衛資金として確保します。

2年後に車の買い替えを考えており、準備資金は300万円です。

この時の余裕金は610万円になります。

1,000万円 – (90万円 + 300万円)= 610万円

よって、この例では610万円の範囲内で投資を考えるのが理想と言えます。

自分の余裕資金を確認せずに投資を行うことは非常に危険です。

1億円を手にした方も、全て投資をしてしまう前に、ご自身の余裕資金を把握してから投資を始めましょう。

リスクとリターン(利益)の関係を知っておく

投資を始める際には、リスクとリターン(利益)の関係についても知っておく必要があります。

リスクとリターンの関係

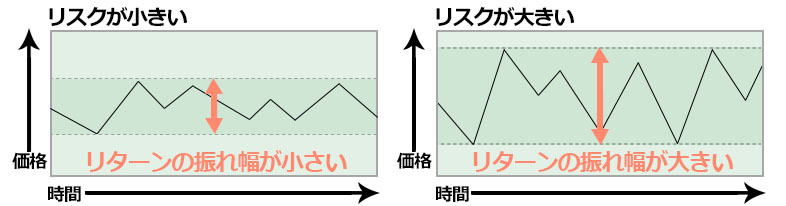

投資の世界でリターンとは、「資産運用を行うことで得られる収益」のことです。

一方、リスクとは、「リターンが不確実である(予測できない)こと」を指します。

不確実の度合い(振れ幅)が大きいことを「リスクが大きい」、小さいことを「リスクが小さい」と言い、「リスクが大きい」=「大きな収益が得られるかもしれないし、大きな損失が出るかもしれない」という意味になります。

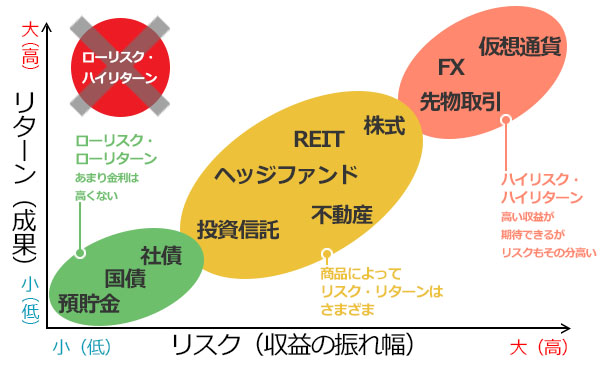

リスクとリターンは比例する

リスクを抑えようとするとリターンは低下し、高いリターンを得ようとするとリスクも高まります。

したがって、ローリスク・ハイリターン(リスクが低く、リターンが高い)商品は存在しません。

ローリスク・ハイリターンを謳った金融商品は、投資詐欺を疑いましょう。

そうはいっても、低リスクな商品で投資をし続けても、いつまでたっても資産は大きくなりません。

資産を大きくするためには、リスクを減らす対策をし、ある程度は許容していく姿勢も大切なのです。

ではリスクを減らす対策とはどういったものがあるのでしょうか。

次で見ていきましょう。

長期・積立・分散投資をする

リスクを減らすための対策は、投資の三大原則「長期・積立・分散投資」にあります。

長期投資とは

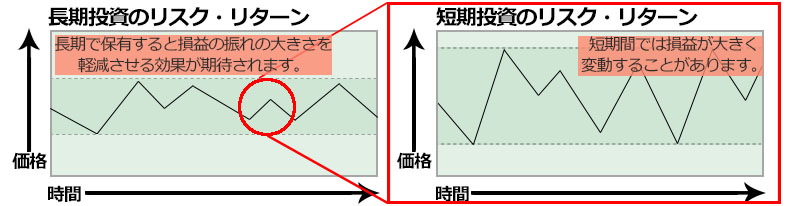

長期投資とは、その名の通り、長い時間をかけて金融商品を保有し続け、じっくりと資産形成する方法です。

長く保有すれば、リスクとリターンの振れ幅が小さくなり、安定した収入を得る事が期待できます。

例えば、一時的に資産価値が上昇または下落したとしても、時間をかけて元の価格に戻るケースがよく見られるのです。

TOPIXや証券会社の過去のデータを見ると、金融資産は保有期間が長いほどリスク・リターンの幅が小さく、短期投資は大きいことがわかっています。

そのため、短期的にリターンを得ようとする投機商品(FXや仮想通貨、一部株式など)はリスクも高く、あまりおすすめができません。

積立投資とは

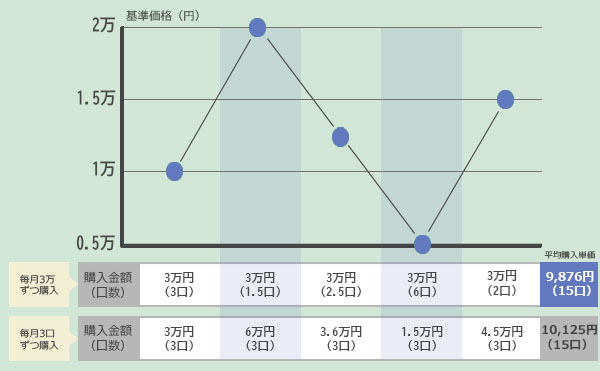

積立投資とは、例えば毎月3万円などといった金額を、定期的に・継続して・コツコツと積み立てていく投資方法です。

積立投資には、定量購入する方法と、定額購入する方法があります。

- 定量購入

例)ある株式を毎月100「株」ずつ購入する方法 - 定額購入

例)ある投資信託を毎日100「円分」ずつ購入する方法

特に、定額で購入する方法は「ドル・コスト平均法」といって、「長期・積立・分散投資」を実施するうえで大きな役割をします。

下の表で、毎月定量購入した場合と、定額購入をした場合の例を比較し、定額購入がどのような役割をするのか見ていきましょう。

定額購入では、購入金額を一定に保つことで価格が下がった時には多くの数量を購入し、価格が上がった時には少ない数量を購入することができます。

結果、長期投資する場合、定量購入した時に比べ、定額購入した時の方が平均購入単価を下げることがわかりますね。

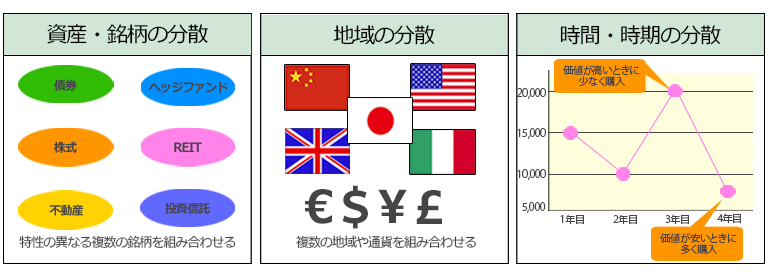

分散投資とは

分散投資とは、投資先や購入する時期を分散させることで、価格の変動を抑え、安定した利益を狙う投資方法です。

資産(銘柄)の分散

投資商品には様々な銘柄がありますが、それぞれが常に同じ値動きをするわけではありません。

例えば、一般的に株式と債券とでは、経済の動向に応じて異なる値動きをする事が多いと言われています。

こうした値動きの違いに着目して、異なる値動きをする資産や銘柄を組み合わせてリスクの軽減を図ることを、「資産(銘柄)の分散」といいます。

国・地域の分散

分散投資を実践するうえで、投資先地域の分散も重要です。

投資する対象が存在する国の中には、災害や紛争、政治的要因などによりその地域の金融市場が落ち込む国もあれば、反対に景気がいい国も存在します。

こうした投資対象地域の性質による値動きの違いに着目して、異なる状況にある地域の銘柄や通貨を組み合わてリスクの軽減を図ることを、「国・地域の分散」といいます。

時間(時期)の分散

「資産(銘柄)の分散」や「地域の分散」で見てきたとおり、個々の資産や銘柄はその性質に応じて様々な値動きをします。

そこで、長い目で見て一回あたりの投資価格を平均化させていくために、「ドル・コスト平均法」を活用して「時間(時期)の分散」を図ります。

金融商品を定期的に・継続して・一定の金額で購入していく「ドル・コスト平均法」を活用することで、結果として一定の口数を購入していくよりも平均買付価額を低く抑える効果が見込めることが可能です。

長期投資・積立投資・分散投資をすることで、リスクの分散を最大限発揮することができることがわかりました。

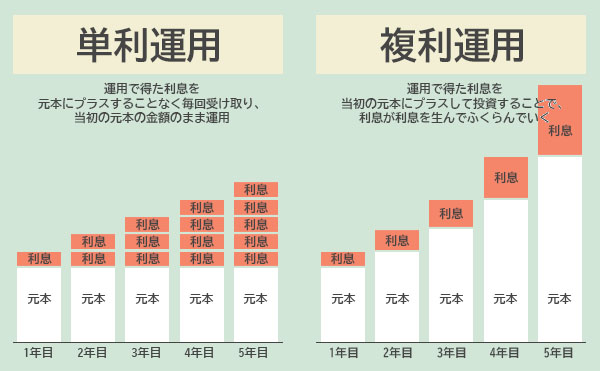

複利運用の効果を知っておく

複利運用とは、複利の運用で得た利息を当初の元本にプラスして投資することで、利息が利息を生んでふくらんでいく効果のことを指します。

例えば元本が1000万円、利回り10 %で10年間複利運用をしたと仮定します。

最初の1年目は1,000万円に対して10%の利息がつきますが、2年目には利息を含んだ1,100万に対して10%、3年目には1,210万円に対して10%・・・と、元本自体が大きくなるため、利益もその分ふくらんでいくというわけです。

ちなみに、運用で得た利息を元本にプラスすることなく毎回受け取り、当初の元本の金額のまま運用する方法もあり、これを「単利運用」と言います。

これをふまえて複利運用と単利運用による10年後の金額を比較をすると、

1000万円を利回り10%で10年間

→単利で運用した場合:10年後には2,000万円(元本1,000万円+利息1,000万円)

→複利で運用した場合:10年後には2,600万円(元本1,000万円+利息1,600万円)

と、約600万円もの差が生まれるのです。

このように、投資運用をする際、単利運用をするよりも複利運用にする方が、より高い恩恵を受けられることがわかりました。

まとめ

「1億円があったら」どのような使い道をしたらいいのか、誰でも一度は考えたことがあるでしょう。

旅行に行ったり、車を買ったりと、夢のある使い方をしたいものですが、物価高騰や平均寿命の平均年齢が長くなったりする関係で、1億円では意外と質素な生活しかできないことが予想されます。

本記事を読んでいただき、1億円の現実的な使い方を今一度見直していただければ幸いです。